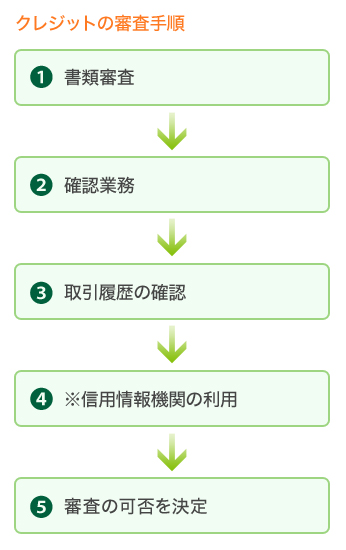

クレジットの審査の流れ

クレジットを利用するためには、クレジット会社(2者間契約では販売会社)の審査を経なければなりません。クレジットの代金は後払いですので、この審査は消費者の「支払いをする能力=後日、クレジットの代金を支払ってくれるかどうか」を見極めるために行われます。個別方式のクレジットでも、クレジットカードでも手順は同様ですが、個別方式のクレジットでは「購入する商品の代金を契約どおりに支払えるかどうか」、クレジットカードでは、「カードの有効期間内に適切にカードを利用できるかどうか」を視点に 審査が行われます。

クレジットの審査の手順は概ね以下のように行われます。

※手順は前後することもあります。

①書類審査

消費者が申込書に記入した項目(氏名、住所、勤務先等)をチェックします。

②確認業務

申込書に基づいて申込者へ以下の確認を行います。

- 本人確認

- 申込意思の確認

- 在籍確認

③取引履歴の確認

自社における申込者との過去の取引状況をチェックします。

④※信用情報機関の利用

信用情報機関を利用して、自社以外のクレジットの利用状況をチェックします。

※信用情報機関

「信用情報」とは消費者のクレジットやローンの支払状況のことです。また、信用情報機関に登録されている信用情報は以下のようなものです。

- 本人を識別するための事項

氏名、生年月日、郵便番号、住所、電話番号等 - 取引事実に関する事項

契約の種類、契約年月日、商品名、契約額、支払回数、入金履歴、残債額等 - 申込内容に関する事実

- 本人申告コメントなど

これらは契約に関する客観的な事実です。思想や信条、趣味などは含まれていません。信用情報の利用はクレジットやローンの審査の参考としての目的に限定されていますが、申込(契約)に基づく信用情報が信用情報機関に登録され、機関の会員であるクレジット会社の審査に利用されることは申込書(契約書)にも記載されています。

なお、所定の手続をすれば、自分の信用情報を確認でき、事実と異なる情報が登録されていれば、訂正・削除を求めることができます(ただし、登録されている本人に限ります)。

⑤審査の可否を決定

①~④(順番は前後することもありますが)の総合判断で決定します。